In de zoektocht naar rendement zijn de risicopremies op tal van obligatiecategorieën als sneeuw voor de zon verdwenen. Is er nog ergens rendement op obligaties te halen? Weegt het nemen van extra risico op tegen het (verwachte) extra rendement?

Europa in perspectief

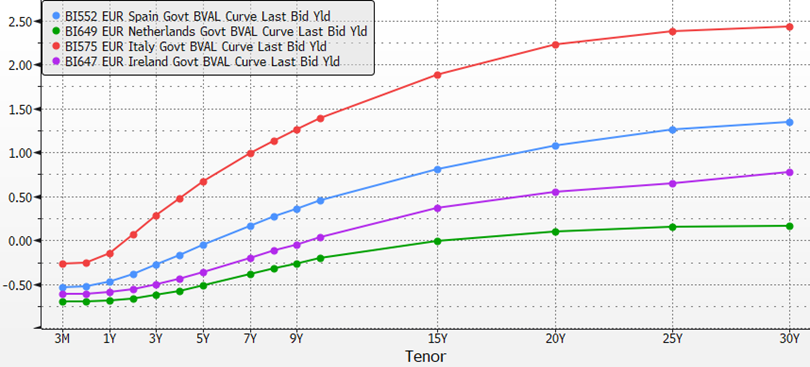

Op zogenaamde ‘veilige’ beleggingen is op dit moment verlies gegarandeerd. Het rendement op Nederlandse staatsobligaties is negatief voor alle looptijden tot en met 15 jaar.

Wie bereid is in de eurozone iets meer risico te nemen, kan denken aan Ierse, Spaanse of Italiaanse staatsobligaties. In die gevallen constateren wij positieve rendementen (voordat rekening is gehouden met de inflatie, ofwel: de geldontwaarding door stijgende prijzen). Met name particuliere beleggers lijken een voorkeur voor beleggen in eigen land te hebben.

Figuur 1: BVAL-curves Spanje, Nederland, Italië en Ierland

BVAL = Bloomberg Valuation Service

Bron: Bloomberg Finance L.P., 4 december 2019

Professionele beleggers mogen graag kijken naar het additioneel rendement van een belegging boven de ‘risicovrije rente’. Wie voor de lange termijn belegt, moet zich afvragen of er wel een risicovrije rente bestaat. Voor de eurozone wordt meestal gekeken naar de rente op Duitse staatsobligaties. Een interessante keuze, omdat dit land de afgelopen honderd jaar tweemaal feitelijk failliet ging. Sinds 1800 heeft Duitsland langer in ‘default’ verkeerd dan Italië of Frankrijk.

De geschiedenis leert dan ook: niets is zeker. Dit is dé reden om de portefeuilles goed te spreiden. Binnen Europa is het mogelijk een portefeuille aardig te spreiden. Twee wereldoorlogen verder kan worden afgevraagd of spreiding over buurlanden voldoende risico reduceert.

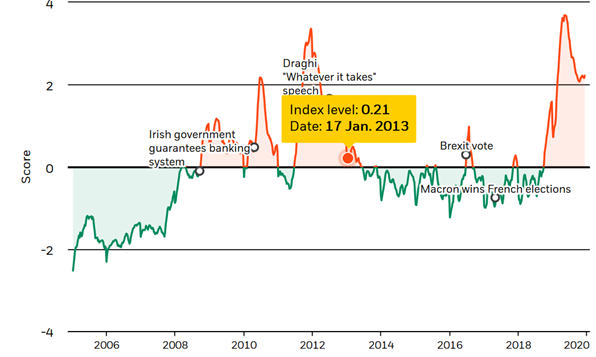

Volgens een studie van BlackRock (zie Figuur 3) blijft het risico op het uiteenvallen van de eurozone sluimeren. Spreiden over continenten heeft dus zeker voordelen.

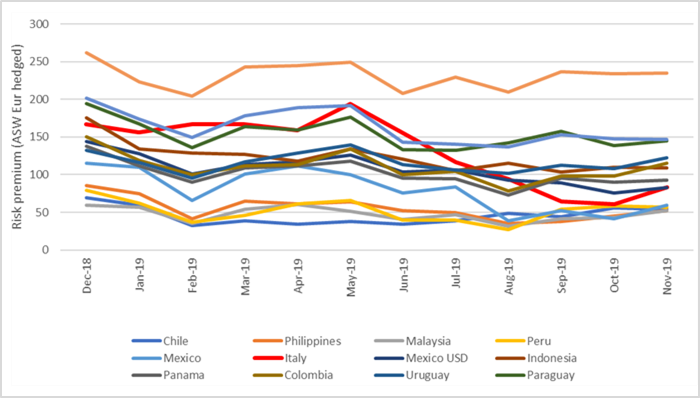

Figuur 2: Risicopremie Italië minder indrukwekkend buiten Europa

Bron: ACTIAM, december 2019

Figuur 3: Het Europese project staat onder druk

Bron: BlackRock Investment Institute, with data from Refinitiv, per 5 december 2019.

NB: we identificeren specifieke woorden met betrekking tot geopolitiek risico in het algemeen en onze top-10 risico’s. We gebruiken vervolgens tekstanalyse om de frequentie van hun uiterlijk te berekenen in het Refinitiv Broker Report en Dow Jones Global Newswire-databases en op Twitter. We passen dan aan of de taal positief of negatief sentiment reflecteert en wijzen een score toe. Een nulscore vertegenwoordigt het gemiddelde BGRI-niveau over de geschiedenis van 2003 tot dat moment. Een score van één betekent dat het BGRI-niveau één standaarddeviatie boven het gemiddelde is. We wegen recentere metingen zwaarder bij het berekenen van het gemiddelde.

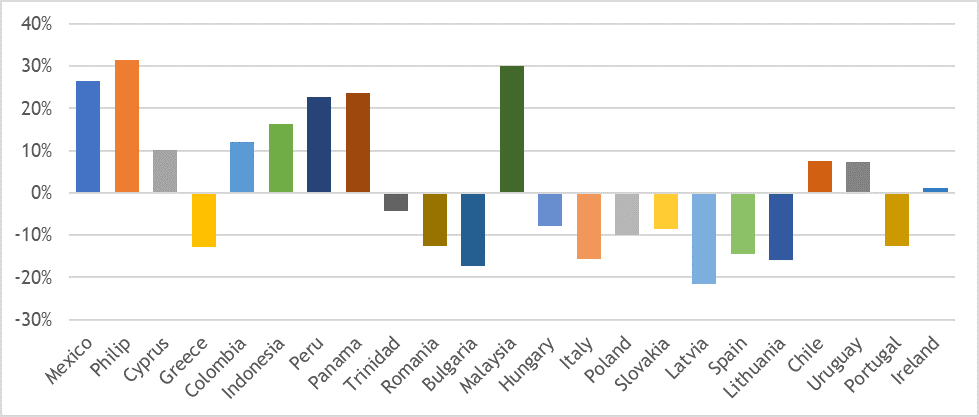

Risicopremies voor staatsobligaties zijn bovendien over de gehele linie gedaald in 2019. Vooral de premie voor het toevertrouwen van geld aan de Italiaanse overheid is flink gedaald. In het begin van 2019 lag de risicopremie voor Italië op een vergelijkbaar niveau als dat van BBB opkomende landen. Dat is nu niet het geval.

Figuur 4: Risicopremie Italië hoogste in Europa

Bron: ACTIAM, december 2019

Verdiencapaciteit en bestuurskwaliteit bepalend

Wie naast spreiding ook enig rendement zoekt, komt daarmee al snel bij ‘opkomende markten’ uit. Maar zijn deze landen geschikt om risico te spreiden en rendement te genereren? En hoe verhoudt dit zich bijvoorbeeld tot beleggingen in Italiaanse staatsobligaties?

Op dit moment zijn er 20 landen (met een bevolking van meer dan 0,5 miljoen inwoners) , die staatsobligaties uitgeven in EUR of USD, met een rating vergelijkbaar met die van Italië. Dit betreft 9 landen in Europa, 3 in Azië en 8 in Latijns-Amerika. Deze landen voldoen tevens aan onze sociaal-ethische principes, onze Fundamentele Beleggingsbeginselen. Deze beginselen vormen het uitgangspunt voor onze beleggingen. Landen die niet aan deze beginselen voldoen, vertonen wat ons betreft onaanvaardbaar gedrag.

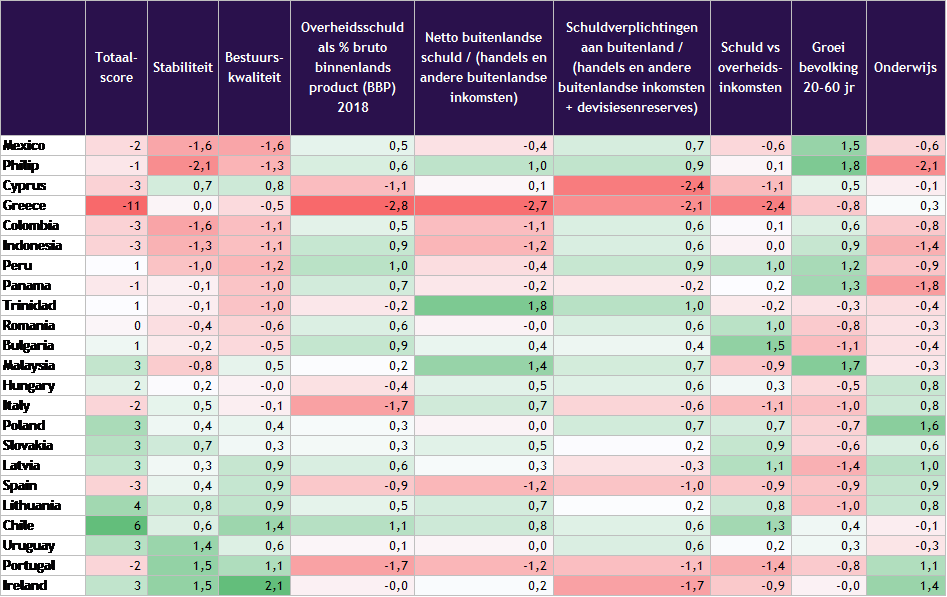

Figuur 5: Gedeeltelijk toegepaste Fitch-rating scorecard

Vergelijking deelscore op schuld en rentelasten, alsook op score op alle economische indicatoren

Bron: ACTIAM-berekeningen op basis van Fitch-methodiek (mei 2019) en IMF-data

De kans op probleemloze betaling van coupon(rente) en hoofdsom is grotendeels afhankelijk van de schuldgraad van een land alsook de bestuurskwaliteit. Staatsobligaties van landen met meer schuld in verhouding tot hun verdiencapaciteit zijn een meer risicovolle belegging. Evenzo zijn landen met een zwak bestuur riskanter. Laten we hieronder eens een vergelijking maken tussen Europese landen en een aantal opkomende landen.

Bestuurskwaliteit

Vaak wordt verondersteld dat landen in de eurozone beter bestuurd worden dan landen in de opkomende markten. Landen als Uruguay en Chili worden echter duidelijk beter bestuurd dan bijvoorbeeld Griekenland en Italië. Figuur 6 toont de rangorde op basis van de Wereldbank governance-indicatoren. Deze data wordt gebruikt door de rating agencies en de score wordt gegeven op basis van zes indicatoren en vier deelgebieden:

Indicator

- Corruptiebeheersing

- Overheidseffectiviteit

- Politieke stabiliteit en afwezigheid van geweld / terrorisme

- Rechtsstaat

- Kwaliteit rechtssysteem

- Democratie en verantwoording

Deelgebied

- Schatting

- Aantal bronnen

- Percentiel

- Standaardfout

De deelscore kijkt naar de betrouwbaarheid en kwaliteit van het bestuur en niet naar het democratisch gehalte van of de onrust in een specifiek land. Die wegen bij de totaalscore wel mee. Zo blijkt dat Chili en Maleisië beter bestuurd worden dan Portugal en Polen, maar wel onrustiger en/of minder democratisch zijn.

Figuur 6: Stabiliteit versus bestuurskwaliteit

Bron: ACTIAM-berekeningen met WorldBank Governance Indicators https://info.worldbank.org/governance/wgi/

Verdiencapaciteit

Bij het beoordelen van de schuldgraad moet niet alleen gekeken worden naar de huidige verdiencapaciteit van een land, maar ook naar de toekomstige verdiencapaciteit. Sterk vergrijzende landen zullen het moeilijker hebben om hun schuld te dragen dan landen met een relatief jonge bevolking. Daar spelen de uitgaven voor pensioenen en gezondheidszorg in verhouding tot het aantal werkenden een grote rol van betekenis.

Figuur 7: Groei bevolking in leeftijdscategorie 25-60 tussen 2015-2030

Bron: ACTIAM-berekeningen op basis van UN Population Division bevolkingsprognoses, middenvariant.

Zoals eerder aangegeven, spreken we van staatsobligaties in sterke munten (EUR, USD) in plaats van eigen valuta, waardoor gekeken moet worden naar de capaciteit van de verschillende landen om buitenlandse valuta te verdienen. Zo zullen landen met hoge netto-exportcijfers en omvangrijke valutareserves beter in staat zijn om buitenlandse schulden te dragen.

Hier hebben rating agencies specifieke parameters voor. Zo hanteert S&P hiervoor de ratio netto externe verplichtingen (‘net external liabilities’) versus de ontvangsten op de lopende rekening (‘current account receipts’). Ten slotte wordt de toekomstige verdiencapaciteit voor een groot deel bepaald door de kwaliteit van het onderwijssysteem. Hiervoor kijken we naar PISA-scores (Programme for International Student Assessment, een grootschalig internationaal vergelijkend onderzoek, dat wordt uitgevoerd onder auspiciën van de OESO). Als we alle factoren bij elkaar pakken komen we op het volgende beeld over de (toekomstige) verdiencapaciteit (zie figuur 8, 9).

Figuur 8: Beeld (toekomstige) verdiencapaciteit

Bron: ACTIAM-berekeningen op basis van Fitch-methodiek (mei 2019) en IMF-data

Figuur 9: 10-jaars Z-spread versus risicoscore

Bron: ACTIAM-berekeningen op basis van Fitch-methodiek (mei 2019) en IMF-data

Duurzaamheid

Tot dusver is er vooral gekeken naar de meer gebruikelijke indicaties als de betaalkracht van de verschillende landen. Naast de zoektocht naar rendement, zijn veel beleggers echter ook bezig met het verduurzamen van hun beleggingsportefeuille.

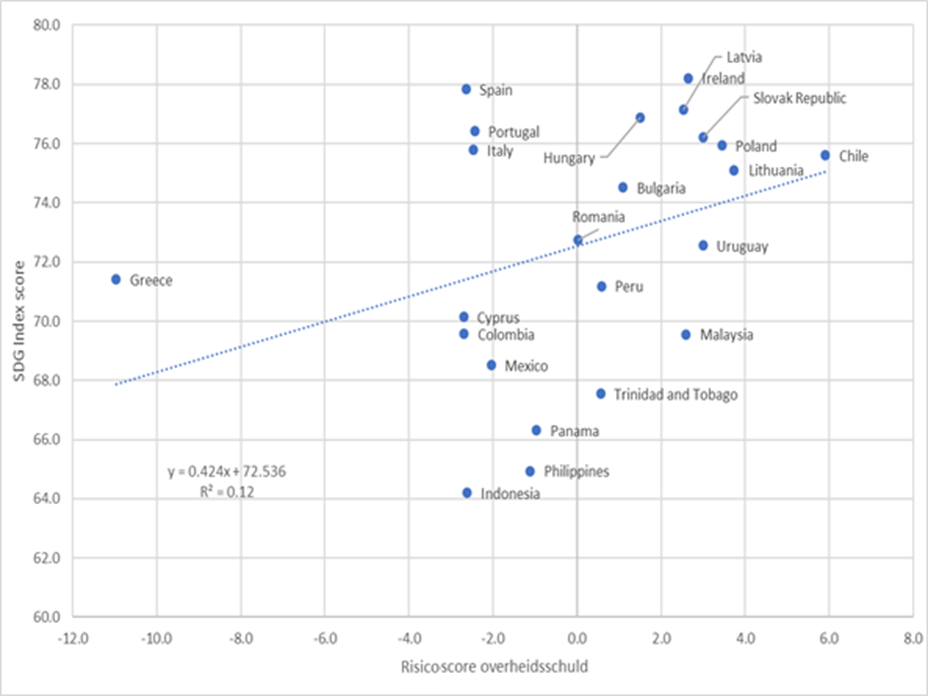

In Figuur 10 wordt de eerder genoemde risicoscore voor overheidsschuld afgezet tegen een index die kijkt in hoeverre landen de zogeheten ‘Sustainable Development Goals’ (SDGs – duurzame ontwikkelingsdoelen) in acht nemen. Deze duurzame ontwikkelingsdoelen beslaan diverse aspecten van een eerlijk, veilig, klimaatvriendelijk, welvarend en gezond leven binnen de ecologische draagkracht van de planeet. Een kanttekening die hierbij gemaakt moet worden, is dat het zoveel verschillende aspecten betreft, dat de totaalscores minder zeggen dan als we inzoomen op deelscores.

Figuur 10: Er is nauwelijks verband tussen risicoscore schuld en duurzaamheidsscore

Bron: ACTIAM-berekeningen op basis van gegevens van www.sdgindex.org in combinatie met de eerdere fiscaal risicodata uit ACTIAM-berekeningen op basis van IMF-, OECD- en Wereldbank-data.

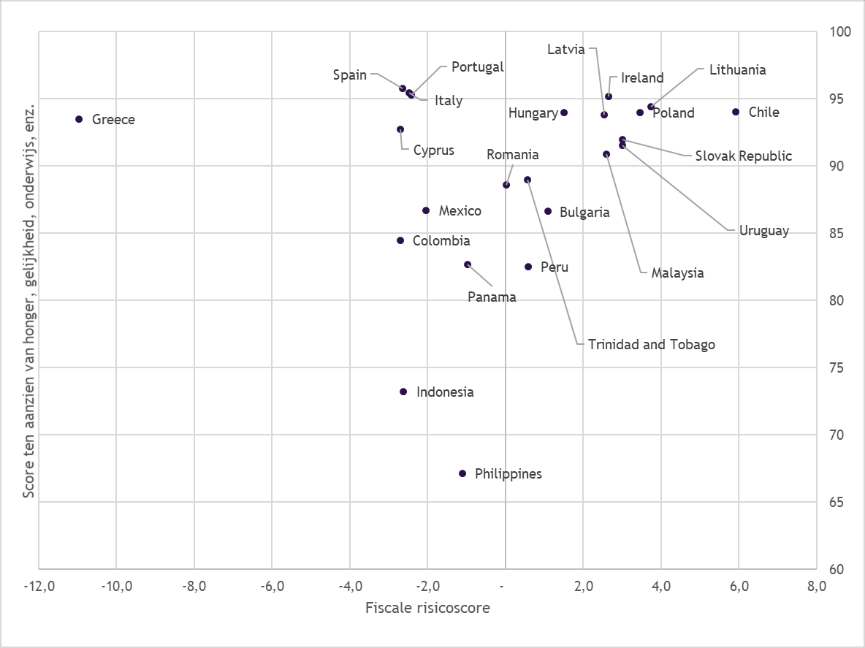

Uit Figuur 11 blijkt dat er landen zijn die zowel welvaart in brede zin weten te bereiken en redelijk binnen de planetaire grenzen blijven. Voor het bepalen van de mate van welvaart wordt niet gekeken naar het inkomen per hoofd van de bevolking, maar juist naar zaken als armoede, ondervoeding, gelijkheid tussen man en vrouw, toegang tot onderwijs en gezondheidszorg en toegang tot schoon water en elektriciteit.

Figuur 11: Fiscale score en welvaart in ruime zin (onderwijs, gezondheid, gelijkheid)

Bron: ACTIAM-berekeningen op basis van gegevens van www.sdgindex.org in combinatie met de eerdere fiscaal risicodata uit ACTIAM-berekeningen op basis van IMF-, OECD- en Wereldbank-data

Het ‘respect voor de draagkracht van de planeet’ wordt bepaald aan de hand van deelscores rondom overbevissing, natuurlijke hulpbronnen en bedreigde diersoorten, huishoudelijk afval, de bijdrage aan de klimaatproblematiek (met name CO2-emissies), luchtkwaliteit en de overbelasting van de bodem via excessieve stikstofdepositie.

Uit Figuur 12 blijkt dat tal van landen uit opkomende markten weinig onderdoen voor westerse landen als het gaat om het verschaffen van maatschappelijke welvaart en evenmin een groter beslag leggen op de draagkracht van de planeet.

Figuur 12: Respect voor draagkracht van de planeet versus welvaart

Bron: ACTIAM-berekeningen op basis van gegevens www.sdgindex.org

Figuur 13: Fiscale score en respect voor draagkracht van de planeet

Bron: ACTIAM-berekeningen op basis van gegevens www.sdgindex.org

Conclusie

Beleggen in opkomende markten wordt door veel beleggers nog vaak als riskant gezien. Vaak wordt dan ook geïnvesteerd in de zogenaamde “veiligere” landen dicht bij huis. Maar is dit wel een juiste conclusie? Als gekeken wordt naar de bestuurskwaliteit en verdiencapaciteit van landen, dan scoren bepaalde opkomende landen juist beter dan landen binnen de Europese Unie. In de zoektocht naar rendement in combinatie met maatschappelijke impact kunnen we bovendien constateren dat het gras van opkomende landen soms groener is dan dat van Europese landen.

Bekijk ook: