De Europese vastgoedbedrijven zitten op de beurs in een dalende trend, omdat de hogere rente de waarde van hun bezittingen doet dalen en op termijn de rentelasten doet stijgen. Dit tast hun operationele kasstromen aan. De Visie van Peter Garny, hoofd Aandelenstrategie Saxo Bank.

De vastgoedsector wordt gewaardeerd tegen een lage koers/boekwaarde, wat erop wijst dat de markt een ernstige verslechtering van de activa en de kasstroom verwacht. De huidige gemiddelde hypotheekrente in de EU bedroeg in januari 3,1%. Als de hypotheekrente net als in 2007 naar 5% gaat, zullen vastgoedbedrijven steeds meer het grootste deel van hun kasstromen besteden aan het aflossen van hun schulden, waardoor er weinig waarde overblijft voor de aandeelhouders.

De vastgoedsector wordt gewaardeerd tegen een lage koers/boekwaarde, wat erop wijst dat de markt een ernstige verslechtering van de activa en de kasstroom verwacht. De huidige gemiddelde hypotheekrente in de EU bedroeg in januari 3,1%. Als de hypotheekrente net als in 2007 naar 5% gaat, zullen vastgoedbedrijven steeds meer het grootste deel van hun kasstromen besteden aan het aflossen van hun schulden, waardoor er weinig waarde overblijft voor de aandeelhouders.

Jaren van lage rente in Europa deden de huizenprijzen aanzienlijk stijgen met gemiddeld meer dan 50% sinds Q1 2014 volgens cijfers van Eurostat. In een land als Zweden lag de stijging dichter bij 65%. De lage rente dwong beleggers om overal waar ze konden rendement te zoeken. Meer illiquide alternatieven, zoals vastgoed, zagen een massale instroom van beleggerskapitaal.

Sterke daling aantal nieuwe leningen

Door de renteverhogingen van de ECB van 0% naar 3,5% deze maand is het aantal nieuwe leningen voor woningen sterk gedaald. Veel huizenbouwers hebben hun nieuwe orders met 75-80% zien dalen. Volgens cijfers van de ECB is de gemiddelde hypotheekrente in de EU in januari gestegen tot 3,1%.

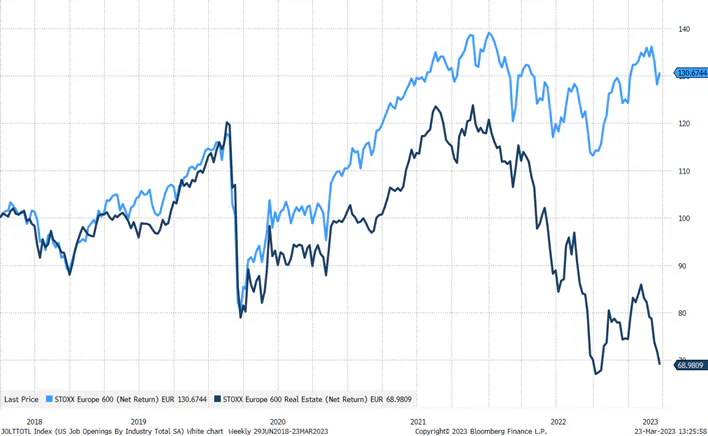

Door de hogere rente is de STOXX Europe 600 Real Estate Index de afgelopen vijf jaar met 31% gedaald, terwijl de bredere Europese aandelenmarkt met 31% is gestegen. Vastgoedbeleggingen bleken gemiddeld niet de rendementsversterker waarop veel beleggers hadden gehoopt.

STOXX 600 Real Estate Index vs STOXX 600 | Bron: Bloomberg

De 33 vastgoedbedrijven in de STOXX Europe 600 Real Estate Index vertegenwoordigen 138 miljard euro aan marktwaarde en hebben een totaal vermogen van 526 miljard euro. De waarde van deze bezittingen weerspiegelt niet langer de werkelijke waarde, zoals blijkt uit de koers-boekverhouding die voor de sector is gedaald tot 0,7x, wat wijst op een verwachte daling van de waarde van de activa. Deze dynamiek beïnvloedt de waarde van het onderpand voor banken en dus zullen de voorwaarden voor nieuwe leningen strenger worden.

Zoals wij in verschillende aandelennota’s hebben beschreven, is er in het bankwezen een depositospel aan de gang dat in het geval van SVB Financial leidde tot een gedwongen verkoop van activa om de deposito’s uit te betalen, wat uiteindelijk uitliep op het faillissement.

Vastgoedbedrijven kunnen in dezelfde situatie worden gedwongen als de bank wil dat deze bedrijven hun schuldenlast verminderen. In de afgelopen 12 maanden hebben deze 33 vastgoedbedrijven ongeveer 25% van hun operationele kasstromen besteed aan het betalen van rente op hun schuld, waaruit blijkt dat deze bedrijven hun schuld op dit moment gemakkelijk kunnen aflossen.

Vermogen vastgoedondernemingen verslechterd

Maar zoals verschillende Zweedse banken onlangs hebben onderstreept, is het vermogen van Zweedse vastgoedondernemingen om hun schulden af te lossen verslechterd en zal het blijven verslechteren. Balder, een Zweedse vastgoedeigenaar, is onlangs afgewaardeerd naar de junkstatus van zijn krediet. Als we het grootste vastgoedbedrijf in de index nemen, het in Duitsland gevestigde Vonovia, dan is de gewogen gemiddelde looptijd van zijn schuld ongeveer 6,5 jaar.

Dit betekent dat als de hypotheekrente hier op 3,1% blijft of stijgt tot het niveau van 5% dat we hadden vóór de financiële crisis in 2008, een aanzienlijk deel van de operationele kasstroom zal worden besteed aan het aflossen van de schuld, waardoor de waarde voor de aandeelhouders daalt.